年轻人的颜值赛跑,从来都没有终点。对于整个美妆大盘来说,彩瞳行业并非一个传统大品类,但自2019年来,不少彩瞳品牌却实现了爆发性增长,彩瞳行业吸引了大量资本的相继下注:

成立于2019年10月的moody,第一年交易规模便突破2亿元,2021年上半年交易规模已接近4亿元,2020年6月宣布完成6000万元A轮融资,2021年2月连续完成3.8亿元B轮和B+轮融资;

成立于2019年的可糖COFANCY,于2020年上线天猫后两周销售突破100万,同年5月完成千万级Pre-A融资;

彩曈品牌可啦啦2020年GMV2.6亿元。2020年10月,可啦啦连续完成Pre-A及A轮融资,累计金额近亿元;

老牌彩瞳渠道品牌4iNLOOK,其天猫官方旗舰店在2020年实现了100%增长,今年2月宣布完成1亿B+轮融资,截至本轮融资结束,总融资金额已经超过4亿。

……

除了新兴彩瞳品牌外,海昌、强生安视优、百秀、视客等传统品牌及渠道品牌在近年来表现都可圈可点,完美日记也于今年3月推出名为“星月”的彩瞳品牌,正式进军彩瞳市场。彩瞳赛道风口的到来已经成为业内的共识,在这个过程中,以天猫为代表的线上平台逐渐成了彩瞳新品牌核心孵化阵地。

从大美妆行业发展趋势来看,一方面美妆品类赛道不断细分,从传统的彩妆护肤,到如今的散粉、高光、彩瞳、饰品等垂直品类崛起,随着新品牌在大美妆市场竞争格局的确立、市场红利的渐退,垂直品类爆发出了大量消费升级的商业机遇;

另一方面,崇尚个性化的年轻用户美妆偏好也有从日韩式裸妆向欧美式浓妆转变的趋势,眼妆在整体妆容的重要性变得更高,彩瞳的美妆修饰变得更加重要,再加上疫情让用户日常带上口罩,眼部妆容需求被大量激发。

根据青山资本《2020中国快消品早期投资机会报告》数据显示,近五年来,中国彩瞳的年均复合增长率高达41%,中国隐形眼镜市场目前增速位列全球第一,2020年中国市场终端销售额超200亿。而根据Mob研究院预测数据,到2025年,中国彩瞳行业市场规模将达到500亿元,有望成为全球最重要的市场。

可以见得,中国彩瞳行业的破圈与爆发,或许才刚刚开始。

01. 彩瞳赛道的想象空间在哪?

彩瞳品类的历史并不算长,早期被用于帮助眼疾患者遮盖眼部瑕疵,后来强生推出了“美瞳”品牌,随后海昌、博士伦等光学品牌相继推出彩瞳产品。

严格意义上讲,彩瞳属于隐形眼镜产品的分支,因此行业的用户基本盘受到近视人群的影响。根据国家卫健委及《国民视觉健康报告》数据,到2020年我国的近视患者将达到7.04亿,整体近视患者50%,其中16-24岁群体近视患病率将达到94%。

若与欧美日韩等国家的行业发展相比,中国彩瞳市场的长期增量空间无疑是巨大的。根据相关行业数据显示,目前国内的隐形眼镜渗透率仅有7.5%左右,相比于日韩的20%以上渗透率、欧美国家40%以上的渗透力,中国隐形眼镜市场还拥有5-7倍的高成长空间。此外,根据行业调研,日韩有60-70%的女性发生了从戴框架眼镜、隐形眼镜到带彩瞳的转变。

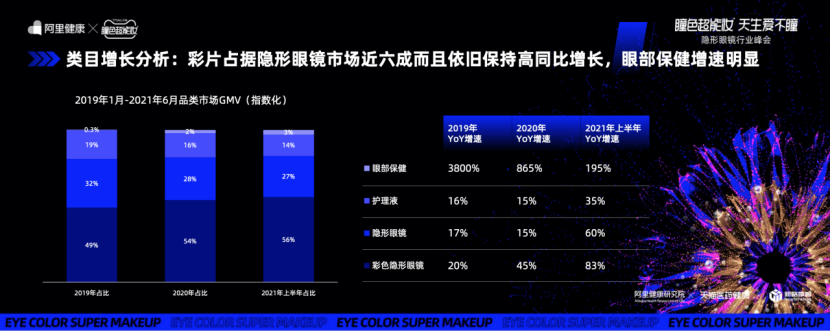

由于新患近视的群体大多为Z世代青年,而他们大多数更看重个性化与颜值,而彩瞳产品能够兼顾视力矫正和搭配妆容的双重属性,自然受到了年轻用户群的追捧。7月21日,阿里健康旗下天猫医药健康平台在隐形眼镜行业峰会中发布的《天猫隐形眼镜行业人群洞察白皮书》(下称《白皮书》)显示,彩片(彩瞳)如今已占隐形眼镜市场近六成且保持高同比增长。

图片来自天猫医药健康《天猫隐形眼镜行业人群洞察白皮书》

值得注意的是,除了庞大的年轻近视群体外,随着眼妆与彩瞳结合的越来越紧密,彩瞳本身已经在一定程度上跳脱出了矫正视力的功能属性,在更大的用户群中以一种纯粹的美妆产品角色出现,打开了大众化、多元化的用户场景。

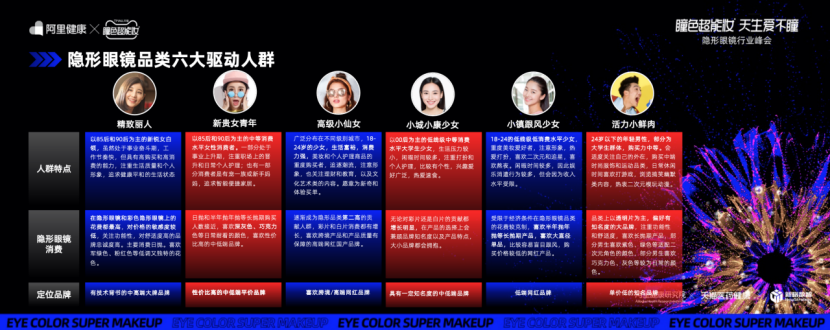

《白皮书》中总结了天猫上隐形眼镜品类的六大驱动人群,分别是精致丽人、新贵女青年、高级小仙女、小城小康少女、小镇跟风少女、活力小鲜肉。在各个细分人群中,有16-24%的消费者选择了无度数彩瞳,25-27%的消费者选择了低度数彩瞳(1-299度)。通常来说,低度数人群在日常生活中并没有刚性的视力矫正需求,这也就意味着,不少彩瞳消费者更多把彩瞳当做美妆工具,而非视力矫正工具。

图片来自天猫医药健康《天猫隐形眼镜行业人群洞察白皮书》

在彩瞳“美妆化”的同时,亦出现了明显的“快消化”趋势。

由于彩瞳属于入眼的产品,通常按使用生命周期分为年抛、季抛、月抛、日抛等不同类别,日抛即为“使用期限为一天,然后抛弃”。从健康卫生的角度来看,由于长抛彩瞳产品随着佩戴时间的增加,镜片上会沉淀蛋白质,且无法用隐形眼镜护理液洗净,影响镜片透气性,对角膜健康产生不良影响,因此越是短抛的彩瞳产品便越安全健康。

在健康意识崛起的大背景下,长抛产品消费显然会逐步转向短抛产品消费,这也就增加了目标消费群的消费频次、复购及LTV;另一方面随着消费升级的推进,彩瞳产品的品质和价格都有一定的上探空间,推动整个彩瞳市场的不断扩容。

事实上这类趋势已经在相对成熟的市场中体现,日本自2013年起便禁止了所有月抛以上产品的生产,而欧美、韩国和中国台湾地区销售的隐形眼镜也都是以日抛和月抛为主,占比通常超过75%。根据相关推算,在中国大陆市场中,一个半年抛消费者每年在彩瞳产品消费中约为300-500元,而一个常佩戴日抛彩瞳产品的相关年度消费可超过2000元。

我们从《白皮书》数据中已经可以看出明显的彩瞳快消化趋势,除了“小镇跟风少女”人群外,其他五大用户群的消费都以日抛产品为绝对主导。

最后,由于彩瞳产品与美妆时尚的深度融合,也同步打开了彩瞳产品开发的拓展空间,不同花色、不同妆效设计,能够更加有效刺激消费者的美妆购买需求,进一步推动彩瞳成为“快时尚”产品,且随着潮流审美的迭代实现品类长青。

02. 现在是彩瞳行业最好的时机?

尽管彩瞳已经成为不少年轻人的时尚单品,但中国彩瞳市场的整体发展却可谓一波三折。

尽管彩瞳最早用于眼疾医疗修复,但早期彩瞳品类的破圈,恐怕还要归结到80/90后所经历的“非主流”亚文化审美风潮。自此,年轻人不仅受到了一次全面的产品用户普及,还对彩瞳的时尚设计有了多元化的需求。

但彩瞳行业在早年间始终存在“舒适与时尚难以兼得”的难题。

一方面,对于传统光学医学品牌而言,尽管能够将产品做得安全舒适,但其对用户时尚需求的敏感度较低,产品多为棕色、黑色等传统色系,产品销售走的也更多是眼镜店、医院等专业渠道;另一方面,有不少彩瞳品牌尽管对用户时尚需求敏感,但光学和医学技术不足,产品安全性与舒适性无法保证。

由于早期彩瞳产品尚处于市场监管空白区,因此当时各种美妆店、美甲店、格子铺等线下门店都在销售琳琅满目的时尚彩瞳,虽受到年轻人的欢迎但却常常产生安全纠纷,其货源大多来自国内小厂生产或者海外代购;而眼镜店中有安全保障但设计“老气”的彩瞳鲜有人问津。

实际上,彩瞳产品参数相对专业,使用佩戴都需要专业指导,大量消费者因认知不足而踩雷,媒体亦爆出不少安全隐患。直到2012年,国家将彩瞳产品列为第三类医疗器械,并要求彩瞳相关企业需取得《医疗器械经营企业许可证》,整个彩瞳行业开始进行了一次洗牌。

由于资质审核标准非常严格且费时费力,时尚感更强的日韩彩瞳品牌在没有中国市场扩张计划时,几乎不会主动申报。因此在合规渠道中,依旧是款式老气的彩瞳产品占据主流,与用户的时尚需求错位。

恰逢2012年前后移动互联网的爆发,时尚类彩瞳产品的消费开始转入难以监管的微商渠道,大量“瞳代”兴起,当时不少用户普遍误认为拥有日韩标签的彩瞳产品才是正品且更加安全。2014年国家药监局发布了《医疗器械说明书和标签管理规定》,要求在中国销售医疗器械时必须配备中文说明书,混乱的彩瞳市场再进一步被整顿。

从供应链上来看,直至今日,上游生产工厂几乎都分布在韩国和中国台湾地区,韩国工厂款式多、更新快,工艺相对先进;中国台湾工厂款式相对传统,工艺相对滞后,产品主要供应日本品牌,花色设计、产品规格更匹配日本用户需求;而中国内地的彩瞳工厂工艺较低,多为微商及四五线城市大药房供货。

内地彩瞳供应链难以发展的主要原因还是在于机器设备的限制,彩瞳模具雕刻精度要求较高,机器主要来自于美国军工设备,并未向中国大陆开放出口,内地彩瞳供应链的成熟依旧尚需时日。对于中小品牌而言,由于韩国、中国台湾等地工厂起订量、产品规格的限制,通常需要在前期投入大量资金,而彩瞳产品的花色设计迭代周期又相对较快,经营风险也就相对较大。

正因彩瞳行业的准入门槛较高,中小企业的抗风险能力一直偏弱,各类新规监管的发布将大量中小企业清理出局,尽管规范了行业秩序,但也让行业在短期内快速熄火。

据相关资料显示,彩瞳行业的重要转折点在于2015年,那年起部分线上平台陆续获得了彩瞳销售许可证,线上销售渠道被打开。彩瞳品牌可以通过电商平台触达海量终端消费者,这不仅让合规的美瞳产品可以找到大量目标客群实现直接销售推动动销循环,同时企业也能快速捕获用户的需求偏好反馈,进行产品功能及设计的快速迭代。

可以说,天猫等电商平台与彩瞳行业的结合,打造了一个新的销售场域,让大量新兴彩瞳品牌能够借此跑通自身的商业模式,重新激活了整个彩瞳行业的高速发展,也使得天猫成了新品牌核心孵化阵地。

03. 线上成为彩瞳品牌的主战场

尽管彩瞳产品有美妆时尚的体验属性,但实际上它却天然匹配线上销售场景。

线下场景相比于线上场景最大的优势点在于能够现场进行产品体验,但彩瞳产品由于成本和卫生方面的考虑,通常不会让潜在消费者试戴,这与彩妆、护肤、服装等产品有着本质不同。也正是因此,用户在线下彩瞳店与线上电商店的体验落差,很大程度上被抹平了。

此外,彩瞳品类本身是一个市场集中度较低、拥有海量SKU的行业,这也意味着传统线下模式中特定产品与用户需求的匹配成本较高、用户流失率亦较高。再加上彩瞳产品本身的“可逛性”不足,因此大量线下彩瞳店通常只有几十平米,在商场中位置并不算显眼。

电商平台的海量产品展示及算法匹配能大大降低品牌的营销获客及企业运营成本,甚至还能够通过虚拟现实、虚拟形象等技术手段,给消费者呈现出更直观的产品试用妆效,实现对线下场景用户体验上的超越。

具体来看,彩瞳行业的主要玩家可以分为三类:第一类是新兴的彩瞳品牌,如moody、4inlook、可糖、可啦啦等,以及完美日记旗下“星月”这类新跨界品牌;第二类是传统的彩瞳品牌,如海昌、安视优、博士伦等;第三类则是彩瞳集合店,如百秀、视客等。这三类玩家各有各的商业痛点及需求。

对于第一类新兴品牌而言,其通常成立于后互联网时代,往往是抓住用户的时尚需求之后通过产品生产进行满足,线上运营已经成为其不可或缺的重要一环。例如可糖COFANCY的「高光系列」爆款花色「月落星海」,10万货品在去年双11期间开售不到2分钟即告售罄,这显然是传统线下渠道难以实现的。

但对于可糖COFANCY这类新兴品牌而言,如何在一个时尚化的行业中持续推出爆款产品才是其长期发展的重要考验,这实际上也一方面要求品牌能够不断根据用户消费偏好进行产品设计方向的洞察,另一方面也要求品牌能够将供应链构建的更加柔性,而这二者的原点几乎都在于品牌电商数据技术的挖掘及应用,天猫这类线上电商平台给予了品牌销售场域及各类信息化服务工具,加速了品牌的发展。

新兴彩瞳品牌moody则透露,其线上线下销售比例将趋同于老客与新客的消费比例,整体呈现八二比例分布,大量复购消费在线上场景实现,是目前moody品牌运营的重心,而线下门店服务则侧重于对一个新手用户首次佩戴彩瞳的专业指导。根据moody统计,自其进驻天猫后的18个月内,整体销售份额增长了637%,实现近7倍增长。

对于第二类传统彩瞳品牌而言,大多处于一个传统线下模式向数字经济转型的过程。传统线下门店的客群结构趋于老化,要想实现品牌的年轻化转型以及获得进一步商业发展,必须开始触达、开拓年轻消费群体,进行全渠道、全人群的渗透。

例如海昌如今便同时构建两条线,线下门店等渠道主推专业线产品、线上天猫等渠道主推时尚线产品,根据用户场景、用户需求的不同,线上线下的定位也有所差异,从而实现全面的品牌覆盖及布局,在天猫这类电商场域之中,海昌这类传统品牌在抓住年轻用户群的同时,也能够构建出企业发展的第二曲线。

对于第三类彩瞳品牌集合店而言,实际上本身就是一个垂类小平台的形态存在,做的也是供需匹配对接的生意,企业发展和商业模式的关键在于海量品牌SKU的周转动销效率。

以彩瞳集合店品牌视客为例,目前其旗下并没有打造自有品牌,而是通过引进国内外新锐品牌呈现给消费者,因此视客全域营销、渠道拓展、销售转化、用户洞察等能力成为其品牌服务的关键。在日常企业经营过程中,天猫这类线上电商平台便提供了大量的数字化工具,显著地提高了品牌数字化运营效率,再配合站内外的种草和营销推广,视客已经成功孵化了如拉拜诗、T-Garden、美若康等多个新锐品牌。

而隐形眼镜集合店百秀则在自身运营中,发现了线上线下用户的明显消费偏好差异,线下渠道主要销售以普通隐形眼镜为主,年轻用户若不是有近视配镜需求,很可能根本无法进入场景触达品类。线上天猫等电商渠道让大量年轻用户能够触达彩瞳品类及品牌,高效推动产品销售的转化,彩瞳品类也因此才能走上一条时尚化、美妆化的道路。

整体来看,天猫这类线上平台作为天猫成新品牌核心孵化阵地,已经成为了各类彩瞳品牌玩家的主要营销及运营战场,尽管目前来看彩瞳依旧属于一个小的类目,但在年轻化、美妆化、时尚化的大趋势下,彩瞳行业正在快速破圈发展。

年轻人对颜值的赛跑从来都没有终点,而眼部妆效与唇部妆效从来都是面部美妆中的点睛之笔,从美妆功能性上来看,彩瞳与口红有着非常相似的修饰作用。如今,在每个女生都收藏了一堆用不完的口红时,彩瞳也逐渐成为美妆时尚中不可分割的一部分。

实际上已有行业数据显示,相比于口红、眼影等美妆产品20%的复购率,彩瞳产品的复购率能够达到30-50%。或许未来将有一天,新一代年轻女生们将在彩瞳产品上复制对口红的疯狂购买欲也未可知。

/

/