加速

餐饮投资现在到底有多热?

在7月新融资完成后的专访上,遇见小面创始人宋奇向36氪讲的第一句话就是“这轮没打算这么快,但投资人跟的实在是太紧了。”

“(两轮融资间隔)太近了,也不需要那么多钱,”尽管宋奇表现出了相当的冷淡,但资方的热情却毫不掩饰。从广州到深圳,从北京再到长沙,无论宋奇干什么,投资人都一路追着,目的只有一个——“(融资)这事儿必须往下谈。”

宋奇最终还是被说服了。在上一轮融资完成三个多月后,遇见小面迅速交割了一轮超1亿元的新融资。投后估值水涨船高,从三个月前的约10亿元,直接涨至30亿元。

新的一轮还在路上。据宋奇透露,交割完成之前,已经有新的投资人找上门来谈下一轮。“现在其实还没停,只是说什么时间做,放到年底,还是过三个月再来一次。”

另一家兰州牛肉面品牌陈香贵,近期以10亿元估值完成新一轮融资。创始人姜军告诉36氪,这一轮拿到8个TS(投资意向书)。三个月前,这个2020年新成立的项目刚完成天使轮融资。

为什么餐饮一时间如此受关注?一位投资人干脆打开手机直接向36氪展示门店流水数据:陈香贵单店五月份销售额在70万到99万不等,按照其拉面标准26元定价来算,这意味着平均每天足足卖出1100余碗。在泰合资本关于快餐单店模型的测算标准里,这属于“出色”月商水平。

面馆热是这一波餐饮投资热的缩影。36氪此前曾相继报道,湖南米粉“霸蛮”已于去年底和今年一季度末连续完成B+、C轮两轮累计超1亿元融资;贵州米粉“贵凤凰”近期完成数千万元A轮融资;此外,以墨茉点心局、虎头局为代表的中式点心,烧烤品牌很久以前羊肉串、永定门电烤串,金戈戈豉油鸡、朝天门重庆火锅、熊大爷水饺、煲仔皇也相继披露融资消息。

机构们正向越来越多的传统中餐抛出橄榄枝。36氪了解到,巴奴毛肚火锅将完成超5亿元新一轮融资,粤菜 “合興發茶冰室”近期刚完成8天的融资路演,煲仔皇还有新一轮融资正在路上……

中国餐饮业正大步进入新的融资窗口,不过,这场资本繁荣行情可能不会持续太久。在36氪近期的一系列访谈中,一些投资人和创业者表达了他们对餐饮资本市场非理性的担忧。在机构扎堆争抢明星项目的当下,比拼的已不仅仅是谁能给更高的估值,还有速度、资源和认知。

“现在基本都是先放枪,再瞄准,”和府创始人李学林直言。据36氪了解,近期完成近8亿元E轮融资的和府捞面,曾拒绝了资方给出的140亿人民币的估值报价,而是接受了另一家机构70亿的报价,“企业都希望做大做强,但不能脱离常识和规律,天上不会掉馅饼”。

一位投资人对这一行业做法同样表示担忧,“可以先放枪,可是能放几枪呢?”

上一次餐饮业有如此高的关注度,还是一年半前,不过当时的话题是“自救”:疫情影响,门店客流一度断崖下滑,加上租金、员工成本,现金流问题被瞬间放大。

一年多的时间,从沉寂到爆炒,餐饮业经历了完整的过山车行情。每一次动荡都是洗盘的开始,资本化进程的提速,更成为新老品牌更迭的新机会点。但它将如何体现出来?在跟一系列早中期创业者、投资人等采访之后,36氪期望在这篇文章中侧重回答以下问题:

这一波餐饮高估值是如何发生的?

中餐连锁化新的黄金十年的基础是什么?

为什么饭粉面为代表的快餐赛道看起来最热?

以及,为什么不看好新品牌们能靠资本化快速成长为“中国肯德基”?

高估值是如何产生的?

是什么因素造成了餐饮品牌估值的现象级暴涨?

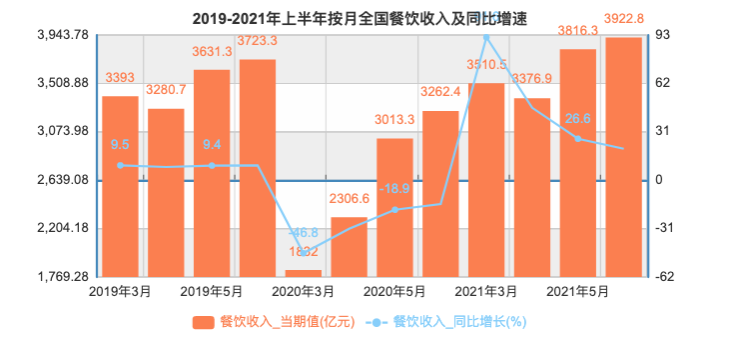

首先,餐饮市场基本面正在变好。根据国家统计局数据,2021年上半年,餐饮收入21712亿元,同比增长48.6%,规模与2019年上半年基本持平。随着二季度节假日旅游出行人数增加,外出就餐活动增多,餐饮消费回升明显,二季度餐饮收入同比增长29.5%,两年平均增长0.9%,而一季度两年平均下降1%。

(2019-2021年上半年餐饮收入及同比增速情况,据国家统计局,36氪绘制)

疫情发生后,线下客流受损,餐饮业一度遭受重创并开始集体自救,尝试了包括外卖、零售化、涨价(多数未果)、放开加盟、承接社会化业务等诸多方向。

“真没想到压力会这么大,”巴奴毛肚火锅创始人杜中兵告诉36氪,去年疫情暴发后,巴奴火锅一天就要花掉一百万元,4月份慢慢回升,直到后半年基本恢复9成以上。

基本面的改善,对行业信心提振显著,投资者也由观望者变成入局者。过程中疫情的反复,则为资本进入餐饮业提供“便利”。对于企业主来说,市场环境的不确定因素始终存在,也有了更强的意愿接触外部资本。

“整个行业的气氛让我们紧迫感更强,”宋奇告诉36氪,新一笔融资让遇见小面有足够的现金流,可以做一些更长远的打算,比如品牌建设、数字化建设这类需要“先投入后产出”的业务。

大浪淘沙,头部正变得更稀缺。中餐准入门槛极低,过去很长一段时间以个体餐厅占据绝对多数,在疫情之后,相对于连锁品牌,个体经营者受到更加明显冲击。来自摩根士丹利的一份研究显示,2020年中国餐厅总数下降约6%,其中独立餐厅总数下降6%,不过连锁餐厅数反而逆势增加了8%。

尽管餐饮市场格局未因此发生根本转变,但关店潮的确加速了餐饮连锁化。“线下受(疫情)影响比较大,实体的发展速度至少加快了五年”,宋奇表示,疫情加快了品牌更迭进程,没有实力的面临被淘汰,未来头部效应会越来越强。

在连锁化集中度提升的趋势下,头部品牌被机构争抢也就不足为奇。

资本结构趋于多元,PE、VC纷纷进场。餐饮资本化并不新鲜,不过早期餐饮人多为传统餐饮人背景,餐饮又是典型的现金流行业,经营好的一般并不缺钱,加上过去餐饮行业存在财务相对不透明、甚至妖魔化资本的现象,融资需求和意愿并不强。因此,过去餐饮融资多发生在相对后期的PE机构,为之后的上市铺路。

不过,近些年餐饮资本化整体有明显加速迹象,越来越多的VC入场围猎。根据窄门集团《2018年中国餐饮及餐饮供应链投融资报告》,2014年国内餐饮&食品行业VC数量有106家,到2018年11月,这一数字已攀升至196家。

“以前大家没有关注线下的机会,原因是真正的连锁很少,线下是有品类、无品牌的时代。”粤菜合興發茶冰室投资方、欧游集团创始人苏成告诉36氪,餐饮业的这个周期跟近期的消费品很像,所有的餐饮都可以重新做一遍,可以有机会媲美肯德基、麦当劳。“这是经济发展到一定时间端的产物,不可能一直很松散。”

涌入餐饮赛道的不仅有VC。今年,消费领域PE风投化也有蔓延之势,越来越多的PE不甘于在后期进入(一个主要原因是担心早期项目估值过高,成长到后期赚不到钱),下海与VC一起抢更早期的项目,市场竞争更加激烈,头部连锁品牌的估值抬高几乎无可避免。

“资本是一个非常重要的壁垒,在餐饮的影响力与日俱增,”泰合资本董事蒋铠阳告诉36氪,尤其是一些可以被快速规模化的品类,所处的发展阶段越早,资本的影响越明显。

不过,这一波高估值更多是增长前景的前置体现。餐饮连锁企业的收入跟门店规模有直接关系。根据摩根士丹利的研究显示,单位增长是影响估值的关键因素,美国上市餐饮企业成长概念股市盈率在20-35倍之间,而更成熟的上市公司预期市盈率通常在12-18倍之间。

换言之,更高的估值溢价,意味着对于连锁化扩张有更强劲的预期。但也有另一种可能的走向是,也许只是对未来成长潜力的过度透支。

往上看,中餐连锁化的真正关键

资本热的背后,中国正处于餐饮市场连锁化的黄金期。

根据市场粗略统计,中国餐饮业整体连锁化率约为10%,相比之下,美国、日本分别达到54%和49%。泰合资本蒋铠阳认为,2019年中国人均GDP突破1万美元大关是“一个节点性时刻”。日本市场上世纪80年代实现人均GDP1万美元的突破后,餐饮连锁化率在接下来30年迅速从15%提升到接近50%。

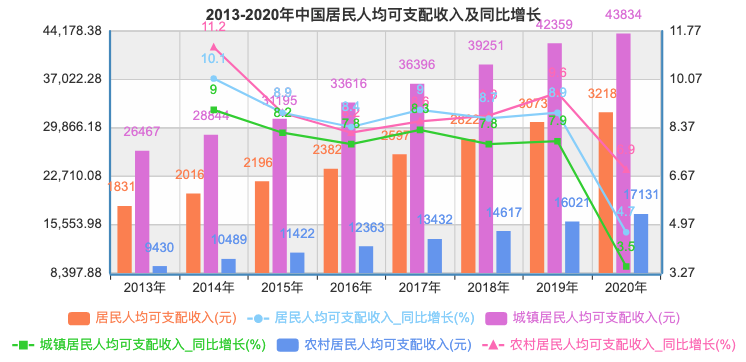

对于餐饮企业来说,还有两个更直观的指标:可支配收入和就餐人数比例。

根据摩根士丹利的数据,中国当前就餐人数比例约为22%,而亚洲平均水平为30%。此外,根据欧睿国际,中国餐饮支出占消费者总支出仅为4%,日本、美国分别为6%、10%。

(2013-2020年中国居民人均可支配收入及同比增长情况,据国家统计局,36氪绘制)

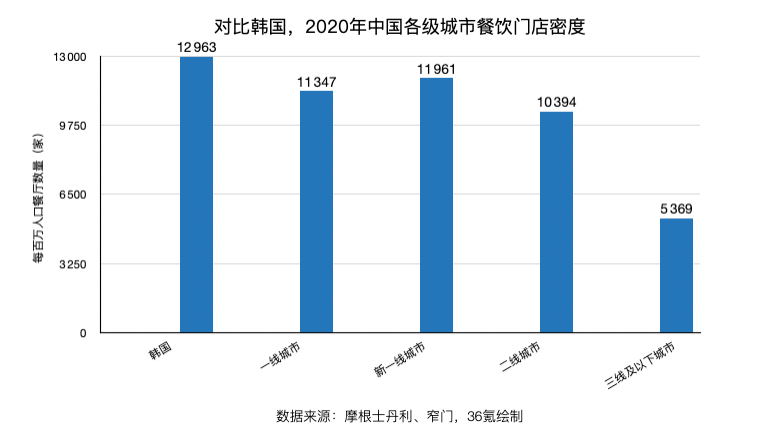

相对于一线城市,在接下来的餐饮连锁化增量当中,包括三线及以下城市的下沉市场的潜力仍有大量发掘空间。未来随着城市化以及人均可支配收入的提升,下沉市场的餐饮业预计将从中直接受益。

2020中国各级城市餐饮门店密度

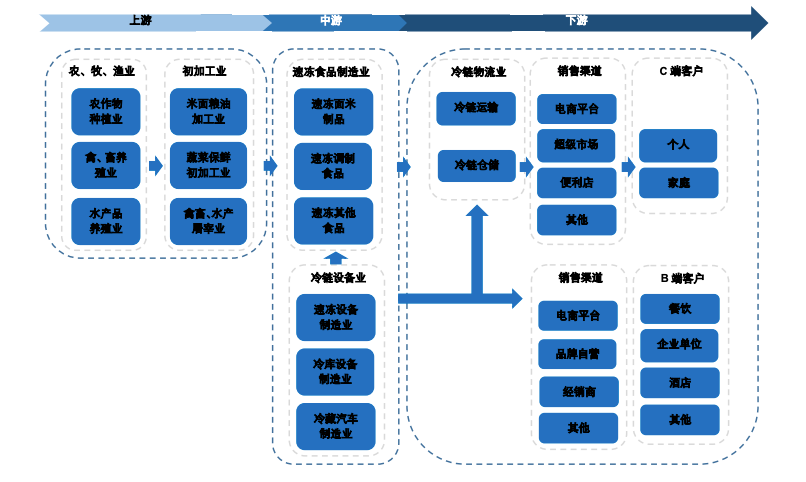

近些年餐饮供给侧的改革,则带来更高的规模化确定性。在番茄资本创始人卿永看来,2015年是中国餐饮业连锁化一个关键节点。在政策支持、互联网巨头、快递企业加码以及电商需求等推动下,整个餐饮业底层供应链发生了变化,食品加工、仓储、冷链配送、冷冻保鲜技术有显著进步,基本到县城、部分乡镇均完成冷冻仓的建设。

苏成告诉36氪,新一代中餐跟过去的一个明显差别是,“在较高水平的位置做标准化”。10年前,餐饮供应链确实很落后,留下供应链太难搞的印象,但现在完全不是这样,食材、设备、产品配方已很成熟。

上游供应链的成熟程度,是餐企成本优化和效率提升的关键。根据中国饭店协会行业数据显示,2019年调研餐饮企业当中,原材料成本是所有成本支出中最高的,占营收比例的中位数为40%。

不过,从上游供应链到下游餐饮品牌端的传导需要一定时间,并且呈现出品类从“简单到复杂、从单品到正餐”的先后顺序。由于整个供应链体系庞大,规模化往往会先体现在部分易于标准化的赛道,然后向更广泛赛道延伸。

(冷链食材产业上中下游,图据千味央厨招股书)

最早一批为餐饮企业供应速冻面米制品、肯德基T1服务商的千味央厨在深主板的IPO申请日前获批,这是快餐上游规模化的一个标志。金龙鱼在米面油产品之外,近年来新尝试调味品、冷冻面团、中央厨房等新业务。

但相对西式快餐高度标准化,中餐品牌的食品供应链建设难度更高。

今年3月完成A轮融资的王家渡食品,是由眉州东坡酒楼创始人夫妇于2008年筹建,其向B端和C端提供的核心菜品包括低温午餐肉、低温川味香肠等。眉州东坡创始人王刚告诉36氪,在创立王家渡食品之前,曾与正大集团进行半年的预制菜品的研发合作尝试,但发现推进起来很难,包括发现市面上顶级的工厂都是更匹配西式快餐。

“工业化就是快餐化,以量取胜,”王刚坦白,但中餐的特点是,要保证味道,菜系众多,需要定制化的菜品解决方案,但由于中餐大企业不多,“量小了工厂不会给你提供”,这也是为什么适合中餐的食品供应链企业并不多。

杜中兵认为,中餐供应链分为三个发展阶段:第一代完全学习西式,高度标准化,但配送周期长,不是中餐的吃法和做法;随着中餐连锁的崛起,第二代则是在工厂基础上增加了中央厨房,但仍然是以标准化为导向,方便扩张同时更容易控制品质。真正推动中餐变革的是第三代供应链,即央厨定制化生产,天然新鲜与冷鲜结合,以达到极致美味的目的。

目前来看,中国的连锁餐饮品牌仍走在第二步到第三步的摸索阶段。

难长成的“中国肯德基”

以粉、饭、面为代表的中式快餐品牌,是这一波融资热的焦点之一。

中餐八大菜系加上各类地方小吃,类目所涉众多,中式快餐本身同样定义宽泛。具体到每个品类,又有一些地域性差别,诸如陈香贵、马记永、张拉拉属于兰州牛肉面,遇见小面主打重庆小面,和府捞面、五爷拌面均为融合各地风味的中式面食,米粉们又有贵州米粉、广西米粉、湖南米粉等区别。

不过这并不妨碍资本对中式快餐的高度热情,背后是成长为“中国肯德基”的长期目标。

中国餐饮市场“池大鱼小”,根据弗若斯特沙利文数据,2019年底中国的快餐市场约有300 万至350万家公司,以系统销售额计算,前五大公司的市场份额少于5%。肯德基中国所属的百胜中国以1.4%居于头部,截至2021年前六个月,肯德基中国餐厅总数达到7609家。

在中国餐饮现代化经营管理模式方面,肯德基起到标杆效应。自1987年进入中国市场以来,肯德基中国的发展同时,还推动了鸡肉及相关上游产业链的建立及完善。诸如前面提到的千味央厨,2018-2020年来自百胜中国的营收占比高达30%。

资料显示,肯德基迄今上游深度合作800+供应商,中端自有25个物流中心和6个集散中心覆盖全国,这为后续正新鸡排、华莱士、德克士等本土西式快简餐品牌的崛起,奠定了产业链基础。

卿永向36氪表示,类西式快餐的本土快餐品牌是餐饮上游冷链成熟的最先受益者,这类企业背后上游生产养殖、食品加工已经趋于成熟。中餐里首先是食材、底料易于标准化的火锅受益,然后是类火锅的烤肉、以料包为核心的快餐,再接着是以大单品菜切入的餐饮品牌。

作为中餐最大品类,小吃快餐以其平价定位、高消费频次、单店模型简单等优势遍及全国。美团联合中国连锁经营协会发布的2021年餐饮行业白皮书显示,连锁门店品类分布中,小吃快餐门店数占比近50%,2018年新开业餐饮商家当中,小吃快餐品类以42.5%的高占比稳居头部。

不过,从规模来看,中式快餐真正的“中国肯德基”尚需时日。截至目前,中式快餐头部品牌尚处于百店到千店阶段。诸如,乡村基、老乡鸡目前均约1000余家、味千拉面的722家(截至2020年底),和府捞面的340家(截至今年6月底)。

摩根士丹利通过分析海底捞、西贝、味千等连锁化靠前的品牌扩张轨迹发现,300家、600家、1500家是扩张的三个里程碑,且300、600家是中餐连锁品牌的两个潜在的瓶颈点,绝大部分餐饮品牌都无法更进一步。

“这个市场里大家现在有点盲投,不管什么品类,一开始总觉得是个新锐品牌就赶紧投,万一很好”,苏成告诉36氪,但慢慢大家就会发现,有的品类是大品类,有的是小品类,有的甚至不是品类。“有的品类壁垒非常高,有的可能全部就杀进去了,我觉得可能资本会滞后发现。”

上游产业链的成熟化只是餐饮连锁化的基础因素之一,决定了潜在扩张的能力,但品牌号召力才是扩张成功与否的关键。

泰合资本蒋铠阳近期观察到一个现象是,这一波餐饮投资的兴起,一定程度上受到了茶饮赛道的影响,很多餐饮品牌在学习茶饮品牌们打造品牌、IP联名、数字化和标准化等方面的做法。尽管很多餐饮老板过去对资本有抵触情绪,但在看到喜茶、奈雪的茶、茶颜悦色等成功融资案例后,这种想法正在慢慢改变。

和府捞面李学林就告诉36氪,和府目前是借助购物中心、商圈的流量,但最终的目标是要具有自带流量,“和府在哪儿,它就是商家,两者结合在一起。”值得一提的是,其E轮投资方之所以最终敲定了CMC资本,也是看重在品牌资源上的合作可能性,后者过去专长文娱、科技、消费领域。

资本化不是万能药,降温在路上

在火锅、茶饮、快餐之外,越来越多的中餐品牌正走向连锁化的新阶段。对于那些被资本青睐的后来者们,似乎存在着依靠资本化完成快速追赶甚至反超的可能。

2020年3月开出首店以来,陈香贵用一年时间开出了14家店,而后在两轮融资推动下,扩张开始提速到每个月新开12家店。创始人姜军告诉36氪,未来5年他们计划开到1500家店。五爷拌面在成立3年之后便通过加盟放出700家店,新近完成融资的他们,计划到年底将这一数字更新到千家。

扩张并非唯一的选择,也有餐饮品牌对融资之后的扩张提速并不感冒,“我们现在所有的开店节奏,理论上就完全是我们自己来把控。”遇见小面宋奇告诉36氪,快与慢团队心里要有数,不能依赖投资人。

巴奴毛肚火锅创始人杜中兵也表示,巴奴跟资方接触有一条最基本的原则,不可以干扰正常节奏,所有的类似条款全部删掉,“餐饮太难了,如果要乱了节奏一定不好。”

餐饮行业的难,上一波投餐饮的机构可能感慨更多。在消费领域活跃的今日资本便避开了今年这一波餐饮融资热,只投资了诸如MANNER、墨茉点心局,属于咖啡、中式点心等相对标准程度高的餐饮品类。据36氪了解,今日资本不看餐饮的原因很简单,就是之前并没有从中赚到钱。

在官网的投资案例里,今日资本曾重注休闲餐饮,投资了真功夫、避风塘餐饮、西少爷肉夹馍等,但作为曾经的“中国麦当劳”,真功夫一度因管理层内斗,IPO无果,还曾陷入商标纠纷。此外,2015年今日资本还曾运作避风塘在港上市,但以失败告终,并在2017年被曝出计划将所持股份全部出售。这个早年的网红品牌同样曾陷商标纠纷,且近些年门店增速几乎止步。

今日资本在中餐的碰壁并非个案。事实上,中餐资本化一直艰难。根据摩根士丹利计算,中国餐饮品牌充分资本回报率与单位增长的相关性为0.6,整体来说并不突出。

“每隔一天都有人发我一张新的照片,哪个商业体又开了一家,将几个品牌糅合在一起,”虎头局创始人胡亭告诉36氪,很多在看到一个单店运营模型很好的情况下,就会有各种类似的新项目一拥而上,但很多只是停留在“浅表”,做吃的生意,关键在于交付。

“中国餐饮产业过去这么多年之所以没有诞生巨无霸企业,既非少品类,也不是少项目,而是体系和核心能力的缺失,”和府捞面李学林告诉36氪,这赖于组织、核心人才、工具应用、管理理念、自动化应用、数据化管理等多个方面,确保百店、千店、万店规模下的灵活运作和体验不走形。

开店能力确实是衡量餐饮品牌的重要指标。遇见小面宋奇对36氪表示,餐饮是现金流行业,没那么容易死,可能就是不好不坏的发展,但好的品牌就是快速开店。在他看来,对于偏早期品牌,至少要有50%的增长速度。

但中餐的复杂特性决定了,不同阶段都有要面临的问题。一位餐饮创业者告诉36氪,海底捞曾经遇到过的问题,巴奴要遇到,其他火锅品牌也会遇到,对于其他品类来说,也是一样的道理。

欧游创始人苏成告诉36氪,合興發茶冰室在融资路演过程中,便被现场的投资人集中问到了两个共性的问题,一是“一种餐饮业态到底能开多久?”,另一个是“如何管理那么多家店?”。

在苏成看来,上一个周期的投资圈对餐饮业有一个很深的认知是,开了两三年就关了又换一批,造成的观感就是餐饮品牌很短命。不过苏成认为,这是缺乏管理而短命,而非大家不吃这个菜。

“好标的过热是有限的,拿完(钱)之后要养一批好标的出来,但不会半年、一年就养出来,还需要一两年。”一位长期关注餐饮的投资人告诉36氪,好的标的抢完了,剩下的就是二流标的,这有显著差别。

当然,所谓一流标的可能也有大量泡沫,高估值消化需要时间。“长期角度,消费赛道肯定会越来越热,但短期肯定是过热,并没有那么多成熟的创业者和项目。”

在经历了近一年的热闹后,一个市场普遍达成的共识是:这轮餐饮热潮很可能在今年底到明年初彻底消散。摆在餐饮企业眼前的现实是,如何在短时间内追上被过分消耗的估值,这不仅考验着企业家,也同样考验着一拥而上的资本们。

/

/